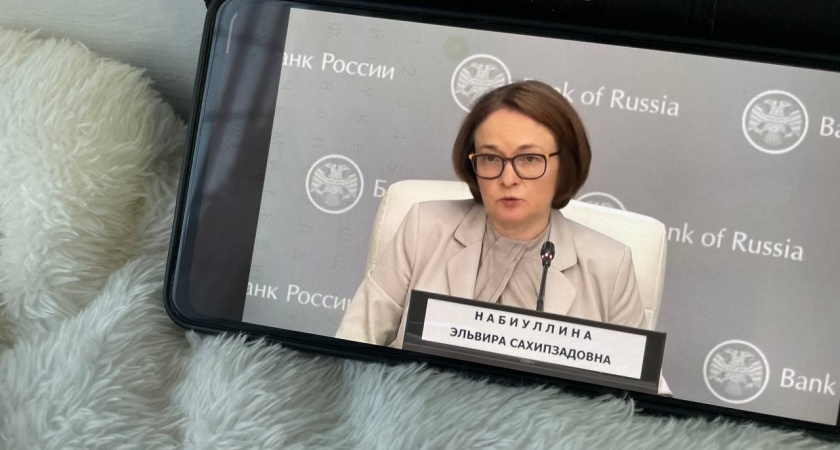

"Цены взлетят до невероятных высот": Эльвира Набиуллина предупредила о новом изменении ключевой ставки

- 07:28 12 декабря

- 6+

- Анна Ефимова

Глава Центрального банка России, Эльвира Набиуллина, вновь обратила внимание на сложную экономическую ситуацию в стране, подчеркнув возможность дальнейшего повышения ключевой ставки

Это решение, как и любое другое в рамках денежно-кредитной политики, имеет свои причины, последствия и вызывает широкий спектр мнений среди экспертов и граждан.

Ключевая ставка — это основной инструмент, с помощью которого Центробанк контролирует уровень инфляции. Увеличение этой ставки делает кредиты для бизнеса и населения более дорогими. В результате снижается потребление, что, в свою очередь, замедляет рост цен. Однако, как показывает практика, у такого подхода есть и свои недостатки.

На последнем заседании в октябре 2024 года Центробанк уже поднял ключевую ставку до рекордных 21% годовых. Это историческое значение ставит под угрозу не только экономический рост, но и финансовое благополучие граждан.

Рост цен на товары и услуги. В краткосрочной перспективе повышение ключевой ставки может не привести к снижению цен. Напротив, компании, сталкиваясь с увеличением стоимости кредитов, могут начать повышать цены на свои товары и услуги, чтобы компенсировать дополнительные расходы. Это создает порочный круг, в котором усиливается инфляция, несмотря на усилия Центробанка.

Сложности с кредитами. Для многих россиян ипотека, автокредиты и другие займы становятся менее доступными. Банки уже начали повышать процентные ставки по кредитам, что делает их обслуживание более затратным. Это может привести к тому, что многие семьи окажутся в затруднительном финансовом положении, не в состоянии позволить себе необходимые покупки или улучшение жилищных условий.

Увеличение доходности вкладов. С другой стороны, повышение ключевой ставки может привести к увеличению доходности депозитов. Банки, стремясь привлечь средства населения, будут предлагать более высокие проценты по вкладам. Это может стать привлекательным вариантом для тех, кто хочет сохранить свои сбережения и получить дополнительный доход.

Если инфляционные риски сохранятся, Центробанк будет вынужден продолжать ужесточение денежно-кредитной политики. Это может привести к более глубокому замедлению экономического роста. Меньшее количество доступных кредитов может негативно сказаться на потребительском спросе, что в свою очередь может привести к снижению производства и, как следствие, к увеличению безработицы.

В долгосрочной перспективе, если население не сможет позволить себе необходимые товары и услуги, это может вызвать социальное недовольство и протестные настроения. Граждане, оказавшиеся в сложной финансовой ситуации, могут начать искать альтернативные пути решения своих проблем, что приведет к изменениям не только в экономике, но и в социальной структуре общества.

Повышение ключевой ставки — это сложный и многогранный процесс, который имеет как положительные, так и отрицательные последствия. Важно, чтобы Центробанк, принимая решения, учитывал не только макроэкономические показатели, но и реальное положение дел граждан. В условиях нестабильной экономики, когда каждый процент имеет значение, необходимо искать баланс между борьбой с инфляцией и поддержкой экономического роста.

Читайте также:

- Это аптечное средство легко удалит ржавый налет в унитазе – точно есть в каждом доме

- Их ждет белоснежная полоса: Василиса Володина пророчит удачу трем знакам в январе 2025 года

- От этих 4 желаний нужно избавиться после 50 — и вторая половина жизни пройдет спокойно и счастливо: мудрость от Лао-Цзы

- Названа самая полезная сладость — это не зефир и не шоколад. В ней сконцентрированы витамины, минералы и клетчатка

- Кладу лист герани в карман — и ни о чем не переживаю: вот зачем он там нужен. Эффект поражает